我们认为,如果一个公司的经营模式与不断变化的社会期望存在本质上的不协调,那么它就无法保持财务上的长期可持续性。我们在全面关注长期投资业绩的背景下,考量以下每一个可持续发展的风险和机会。

从最低限度来看,我们希望所有持股都按照《联合国全球契约》规定的原则和标准运作。当一家公司在以下任何一个问题上的表现明显低于预期,对其业务的长期表现构成重大风险时,我们将首先与其管理层沟通,然后再考虑采取适当的投票行为。

我们希望所有持股公司在经营业务时考虑所有相关法律和监管指导,并与利益相关方维系良好关系。相关实践领域包括负责任的营销、数据隐私和安全治理、负责任的税收方法以及公司管理产品和服务问题(如产品质量和完整性、投诉处理、安全召回和赔偿)的方式。如果我们对公司在上述任何领域的行为感到担忧,我们将试图与该公司沟通以寻求改善,支持任何相关的股东决议,并考虑投票反对董事会成员的不合理议案,以确保问责制的实施,从而获得持续进步。如果我们的担忧是实质性的且持续存在,我们将考虑出售股权。

气候变化和其他环境影响和风险

作为长期投资者,我们的主要作用是支持新技术、商业模式和社会变革,这将有助于应对气候变化带来的全球挑战。如果我们能有效地做到这点,那么我们的客户就能更好地受益,前提是我们已经认识到了气候变化本身的实际影响以及全球向净零排放过渡的无数技术、政策和市场变化所带来的风险。

作为一家独立的私人合伙制企业,我们对气候风险和机遇的治理在很大程度上取决于客户所投资的且互动频繁的投资策略自身。我们的核心投资策略(共计25种策略)有着截然不同的投资目标,监督和管理气候相关风险和机会的主要责任落在了管理每个投资组合的投资经理身上。

气候变化可能通过影响我们所投资的公司以及支持这些公司的社会和生态系统而对我们整个公司的战略产生影响。我们在此阶段的观点是,在短期和中期(0-5年和5-10年)内,“过渡性”风险和机会对总体投资表现的影响大于实际风险。我们预计,在中长期(5-10年及以上)内,实际风险将变得更加严峻。我们认为,如果对气候变化的解决方案没有足够的投资,金融体系和广义经济下的所有参与者,包括普通储户和养老金持有人,都会受到负面影响。

总的来说,我们认为与过渡性相关的风险和机会对于能源、运输、农业和建筑/房地产行业的公司或资产尤为严峻。这些行业通常设有(直接或间接的)排放上限,并且最容易受到与减少排放有关的政策、技术和市场变化的影响。除了运输业外,我们对此类行业的投资较低于平均水平。

我们多种投资策略均投资于特斯拉。多年来,我们始终是该公司最大的外部股东之一。我们最早投资于2013年,当时该公司的技术成果已经处于世界领先地位,但许多投资者对其从本质上重塑全球汽车业格局的潜力知之甚少。我们扶持该公司度过了一些非常困难的时期,当时资本获取十分困难,且一些市场参与者赌定该公司注定会失败。作为有远见的能源转型领导者,特斯拉的生存岌岌可危。多年来,我们对特斯拉潜力的长期展望证明了我们的一个核心信念的正确性:作为投资者,我们的目的是帮助推动有益的转型变革。

在全公司专业的可持续发展、治理和风险专家的协助下,我们的风险管理方法侧重于投资策略本身的个股研究和分析。我们的主要考量因素包括企业或资产的碳排放强度,其核心产品和服务的气候影响以及其与自身利益相关方(包括客户、监管机构和非政府组织)的关系。我们可以从独立供应商处获得数据,以帮助我们进一步加深对各持股公司的理解。我们非常重视外部专家和研究人员的观点和见解,以帮助我们反思我们的方法。

我们使用这些信息主要是为了帮助企业确定降低风险和机会最大化的方法。我们利用这些信息来帮助开展股票讨论和投资决策。如果我们觉得企业在降低风险方面没有取得足够的进展,那么我们将保留在股东决议中行使投票权并最终减持的选择权。

我们使用一些公司级别的碳足迹和加权平均温室气体(GHG)强度来衡量第一类和第二类温室气体排放情况。我们还利用第三类温室气体排放数据来帮助我们进一步了解企业上下游价值链中的风险。为了帮助我们理解实际的气候风险,我们获得了获取数据的权限。根据这些数据,我们可以对不同变暖情景下公司层面的影响做出预估。概括地说,我们的目的是进一步研究气候情景,使我们能够在公司和投资组合层面进行更复杂的分析。我们也在探索其他气候指标的使用,如气候风险值、温度校准和净零过渡校准的各种定义。

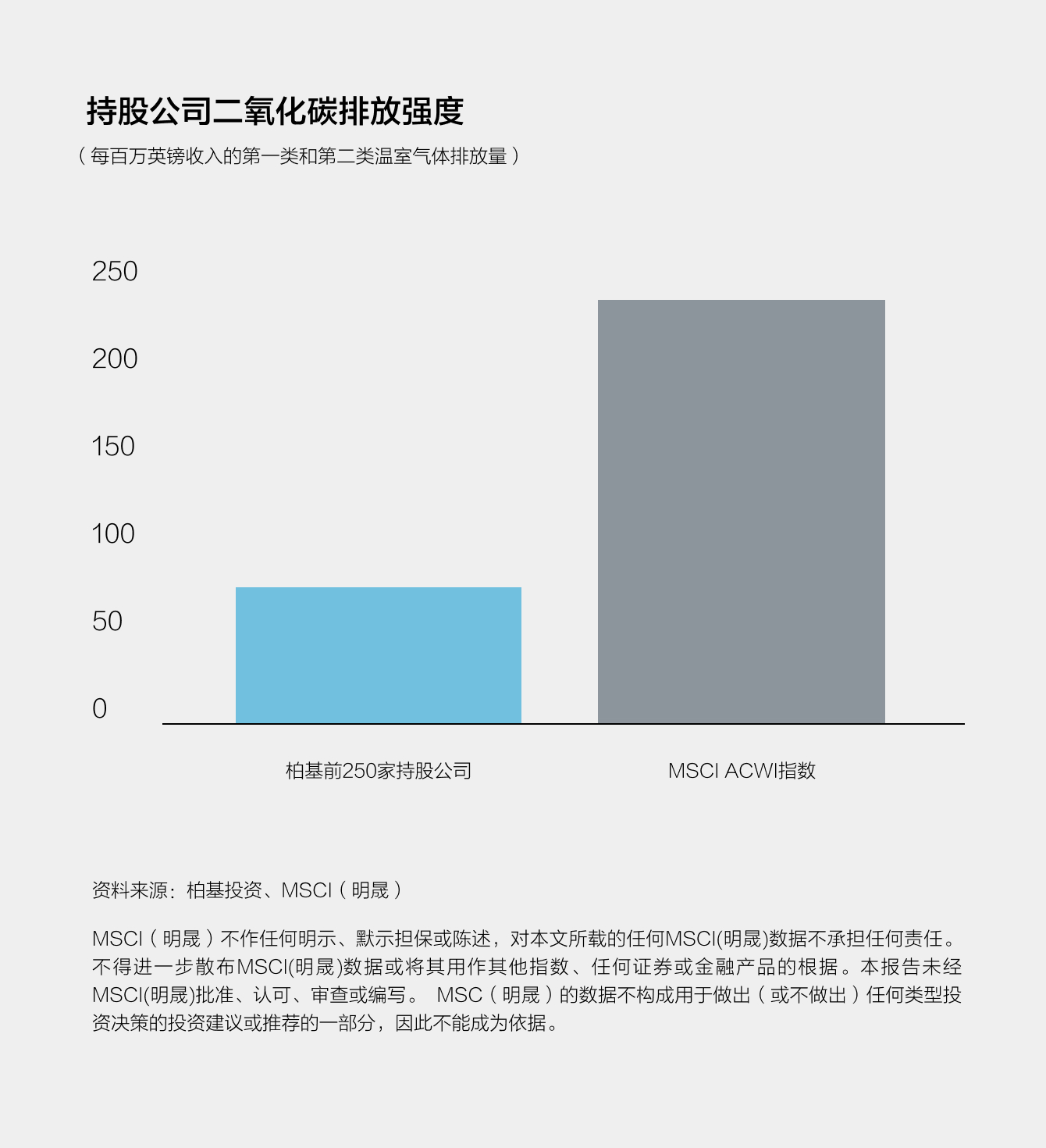

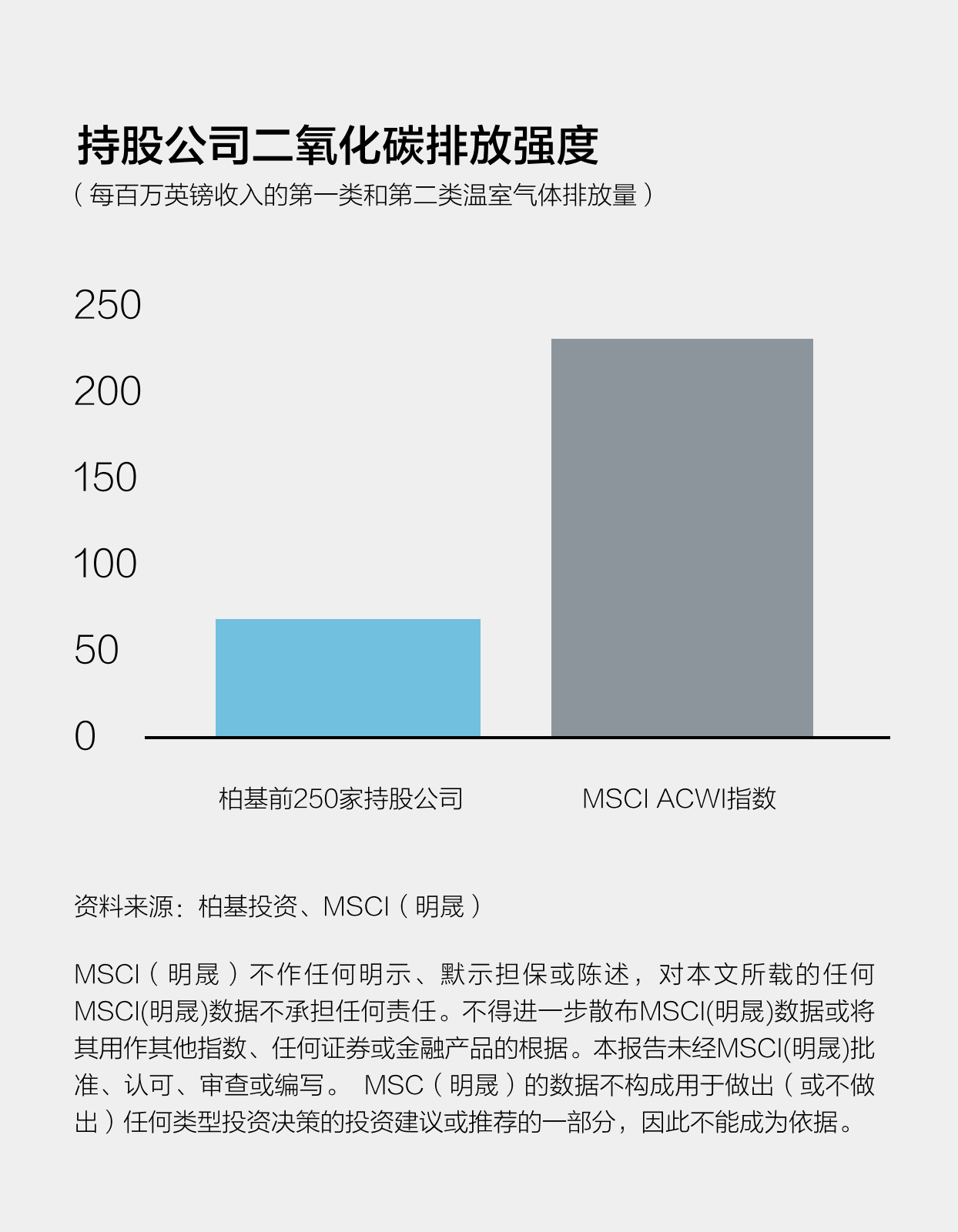

当我们审视整个公司最大的持股规模时,我们会看到加权平均碳排放强度远低于平均水平。例如,在我们前250家持股公司(按价值计算约占我们所有持股公司的90%)中,每百万磅收入的温室气体(第一类和第二类温室气体排放)排放量的加权平均碳强度为66.5吨(数据显示),而MSCI ACWI指数此数据为224.8吨(我们的许多策略以此为基准)。

生物多样性

生物多样性丧失(包括森林砍伐)是当今社会面临的最大风险之一。相关风险可能包括原材料或资源成本的增加、监管和税收、资源可用性和/或供应链中断。

保护生物多样性应该是所有公司优先考虑的事项,公司应该采取措施尽可能限制对自然环境的破坏。我们正在制定一项与原材料行业投资相关的政策,探讨如何以最佳方式评估生物多样性风险并将其纳入我们的投资和公司沟通范畴。在生物多样性政策下我们计划主要针对的领域包括:

— 农产品

— 服装、配饰和奢侈品

— 啤酒酿造

— 运输

— 电力设施

— 家居

— 独立的电力生产商和能源交易商

— 采矿业

— 油气勘探与生产

— 油气储存与运输

— 轮胎制造

学习FAIRR(我们于2020年加入该倡议)等行业倡议将有助于这一政策的制定进程。FAIRR倡议是一个协作性投资者网络,该网络提高了人们对集约化畜牧业带来的ESG风险和机遇的认知。