那些盈利能够以稳定的速度长期增长(如每年 10% 的速度持续增长十年以上)的公司是相对稀缺的,也是超额收益的潜在来源。投资经理 James 在本文中描述了为何增长的股息是这类公司的一个强烈信号。

在开始之前,我们必须消除一个潜在的混淆:股息增长与股息率不同。高股息率股票(如英国电信,股息率为 6%)是价值型管理人的目标,即试图通过购买低市盈率(P/E)和高股息率的公司来获取回报。

相比之下,股息增长则是成长型管理人追求的目标,他们的目标是那些在经济周期起伏中现金流增长前景良好的公司。这些公司具有持久的竞争优势和高资本回报率,在持续向股东派息的同时,将部分盈利再投资,以实现未来的增长。

顾名思义,股息增长在很大程度上是一种增长策略,尽管是“核心增长”而非“高增长”。它讲究长期稳定的复利。

股息增长与长期复利之间的联系可以用简短的几句话概括:

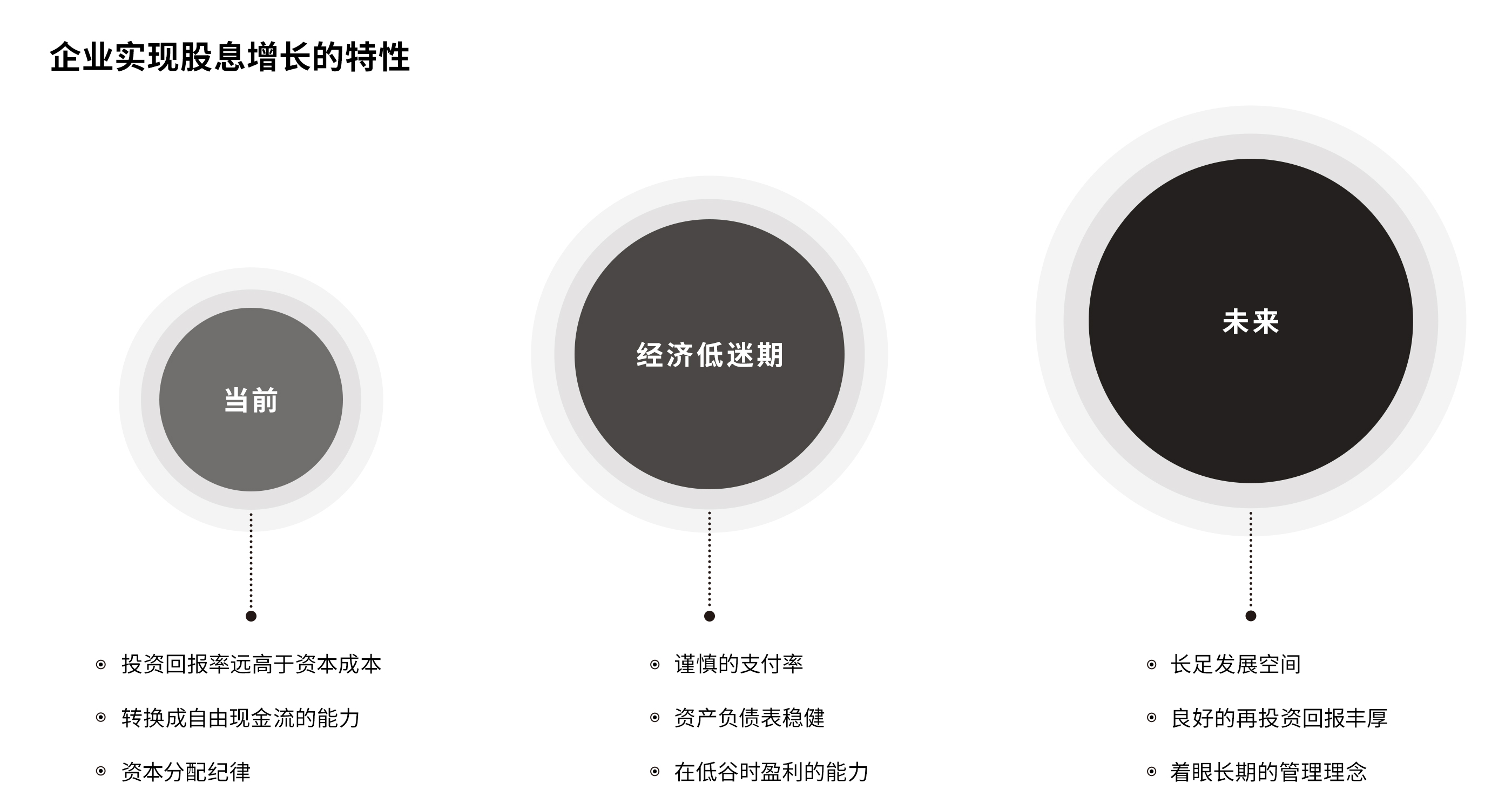

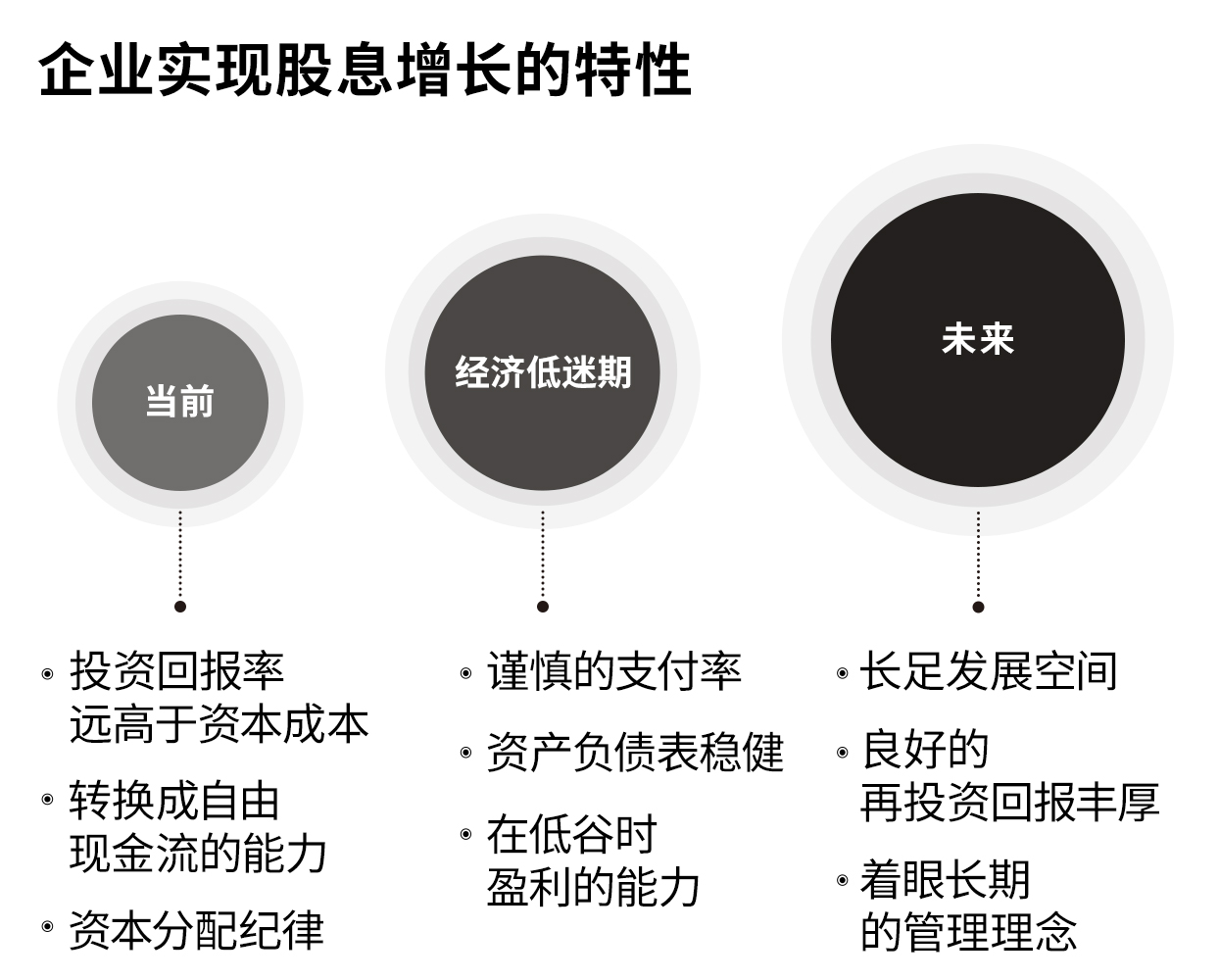

如果一家公司愿意并有能力在未来多年内,跨越经济周期的起伏,实现股息增长,那么它就必须具备以下几个特性。这些特性大大提高了公司实现盈利长期复合增长的几率。长期来看,盈利和股息的复合增长很可能会推动公司股价跑赢市场。

下面,我将更详细地阐述其中的几个特性。我将它们分为三组,每一组都具有使公司在当前、经济低迷期和未来都能派发股息的特性:

01. 当前

这一组特性包括远高于资本成本的资本回报率(ROIC),产生向股东支付股息所需的利润。然后,这些利润必须转化为真正的自由现金流,管理者在决定公司进行再投资的金额和股息的金额时,必须遵守资本分配纪律。

02. 经济低迷期

如果公司的派息过高,利润随之下降,就必须削减股息。因此,要承诺在艰难的周期中派息,就必须有一个谨慎的派息率。公司还需要有一个强大的资产负债表,以消除现金需求威胁股息派发的风险。即使在严重衰退的情况下,也不应出现亏损。

03. 未来

为了支持股息的持续增长,公司应该有长远的发展空间。它还必须具备良好的再投资回报以及良好的组织运作——它应该对自己长期抓住机遇的能力充满信心。可以说,它的成长飞轮是嗡嗡作响的。此外,企业的经营管理也应从长远的角度出发。

审视上述这些特性,你就会发现这是一组令人信服的长期复利增长和股息派发的信号。从根本上说,当一家公司承诺长期支付不断增长的股息时,它就向股东发出了一个强烈的信号,即它也可能是一家长期的“稳定复利型企业”。

这份特性“清单”可能会让人觉得在挑选公司时可以照章打勾,但这并不是我想给人留下的印象。虽然稳定增长的股息承诺是稳定复利增长的一个强烈信号,但它并不是一个简单的保证。

有些公司承诺支付他们负担不起的股息,或者他们不切实际地希望股息增长。作为经验丰富的选股者,我们需要判断一家公司是否真正具备上述特质。假设我们的分析是透彻的,这将有助于我们最大限度地获得长期回报。

实践案例

我们可以举出我们为客户持有的多家此类公司的例子,他们愿意并做到长期致力于增加股息,而且保持每股盈利(EPS)的良好增长。

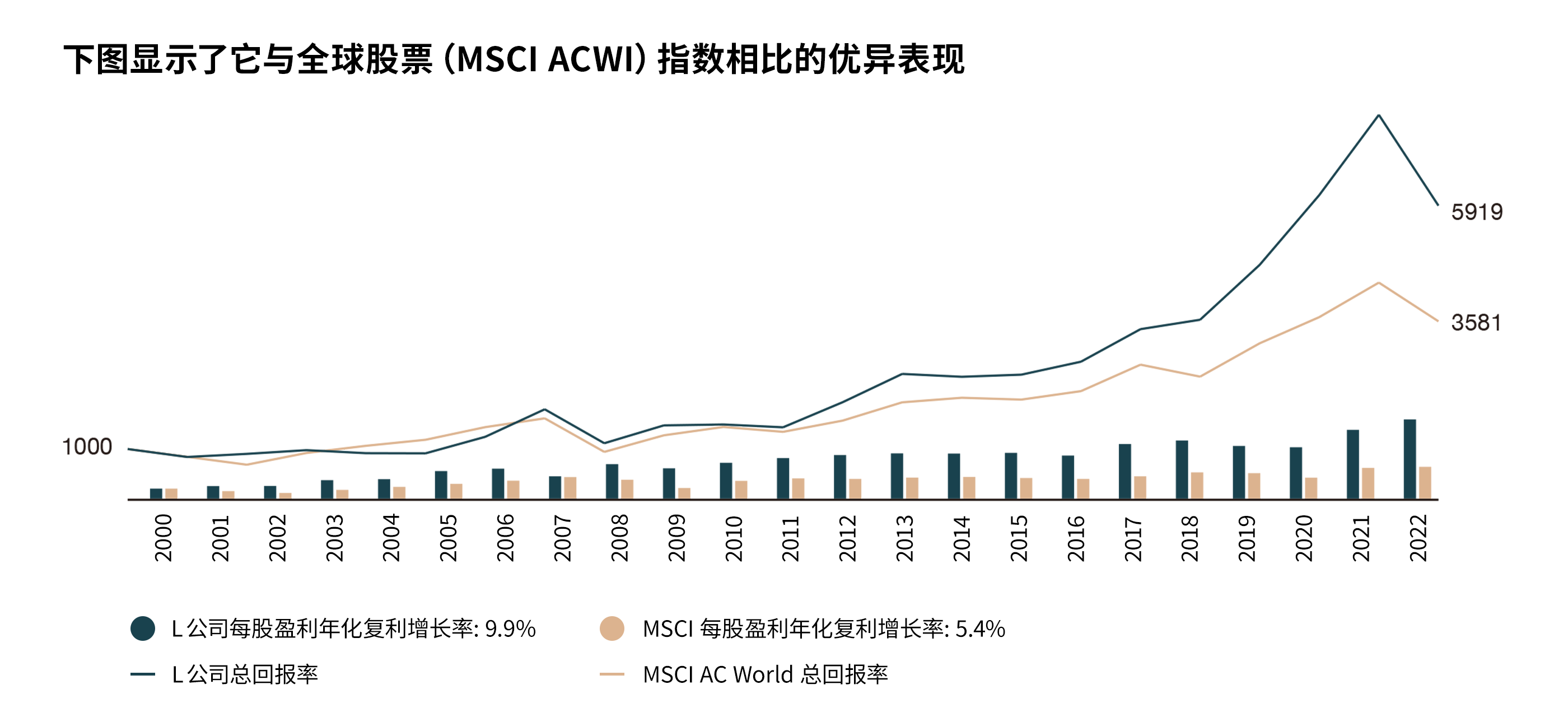

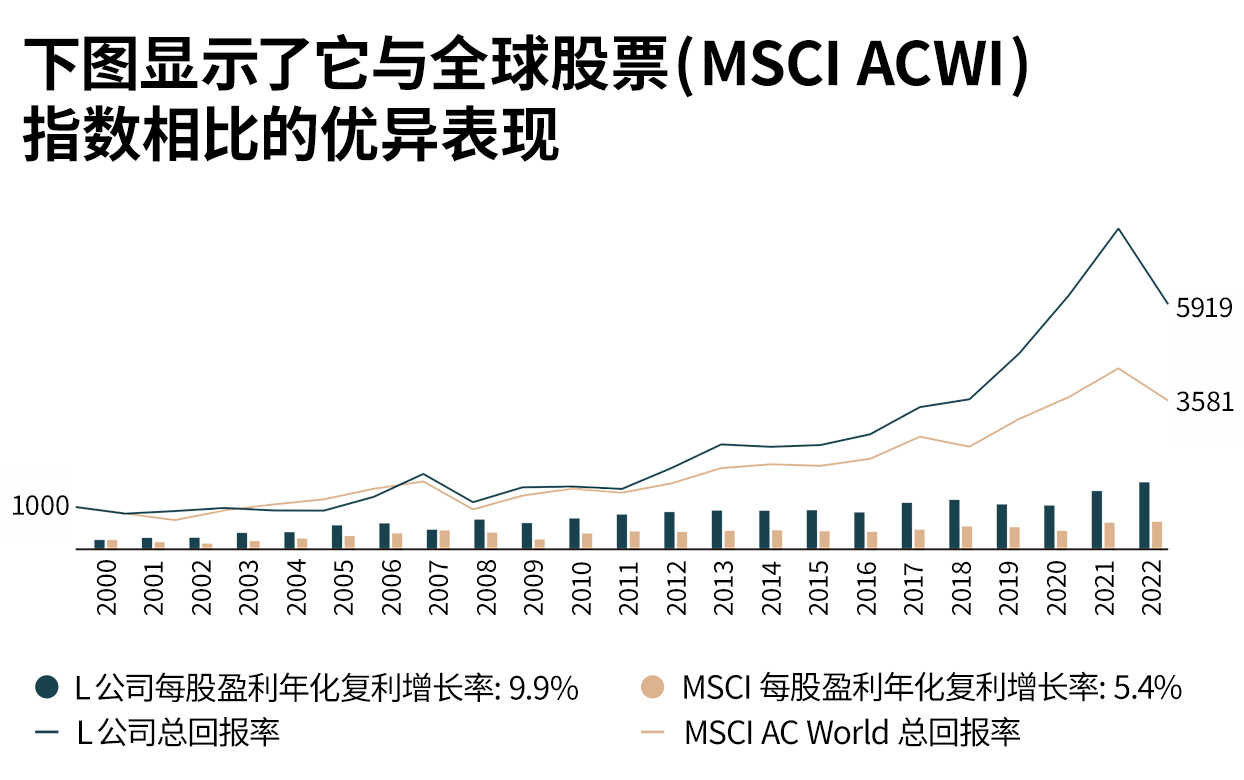

某法国化妆品集团 L 公司就是这样一家公司,它展现了我们所期望的特性。多年来,我们对该公司的分析以及与该公司的会谈,不断增强了我们对其支付股息、实现复利增长的能力的信心。它甚至还向长期在册的股东发放额外奖励。

该公司的资本投资回报率远高于资本成本,通常在 15%-19% 之间。该公司平均能将 100% 的盈利转化为自由现金流,其谨慎的派息率约为盈利的 50% 。事实上,它符合我们上述愿望清单上的所有属性。

数据来源: Bloomberg and MSCI. 数据自2000年12月31日至 2022年12月31日.

我们可以看到,自 2000 年以来,该公司的复利年增长率(CAGR)比 MSCI ACWI 高出 4 个百分点,其总回报率远远高于全球股票市场。

有趣的是,如果投资者在 2000 年为该公司支付 101 倍的市盈率,它的表现仍然会优于其他公司。这就是其长期复利增长的力量。

理论支持

除了实例外,我们坚信这一观点的一个重要原因是,它也得到了学术研究的支持。

一个常被引用的例子是哈佛商学院教授 John Lintner 于 1956 年撰写的一篇论文,该论文至今仍具有现实意义。他研究了近 200 家美国公司的股息策略,并采访了管理委员会,了解他们提高或削减股息的动机。

他观察到,只有当公司认为盈利可以永久性增长时,才会谨慎地增加股息。

这一发现支持了这样一个论点,即股息包含了有关公司前景的重要信息——强烈表明未来几年的盈利有望增长。

该领域另一项值得关注的研究由宾夕法尼亚大学教授 R. Richardson Pettit 在 1972 年进行。

他研究了 600 多家美国公司的股息公告,并计算了这些公告与股价表现之间的关系。在去掉市场走势因素后,他发现股息增长与超市场业绩表现之间存在很强的正相关性。

这些结果在其后多年来被无数研究重复证实,故成为此类投资风格的基石。

柏基优势

可见,有大量研究支持上述我们的论点。但是,柏基团队能带来什么与其他股息增长投资管理人不同的东西呢?

首先,我们是主动型管理人。以股息增长为目标的被动型管理人,实际上是在筛选那些在过去提供稳定增长股息的公司,这就给“误判”留下了可乘之机。

向后看的方法也忽略了新兴的股息增长股。自从十年前我们为客户买入苹果公司以来,它一直是我们最大的赢家之一,当时它刚开始派发股息不久。它不会出现在被动分析中,因为它当时没有股息增长的历史记录。

作为主动型经理人,我们应该既能避免仅基于过往的误判,又能发现未来的赢家。我们可以双管齐下,实现增值。

我们的另一个优势是我们经过十多年磨练的可重复的投资流程。在一家专注于成长型投资的公司工作,也让我们与其他团队的成长型投资方法相得益彰。但我认为,我们最大的优势是我们的投资时间跨度异常之长,许多的持仓已经有了十多年。

股息增长需要耐心。这是关于每年以 10% 或更高的长期复利增长,而不是季度收益的爆发。作为长期投资者,柏基独特的机构优势与长期主义投资风格密切相关。